Paiement fractionné, déblocage de l'épargne, crédit... De nombreuses solutions existent pour éviter de tomber dans la spirale du découvert bancaire. Néanmoins, mieux vaut réagir avant qu'il ne soit trop tard.

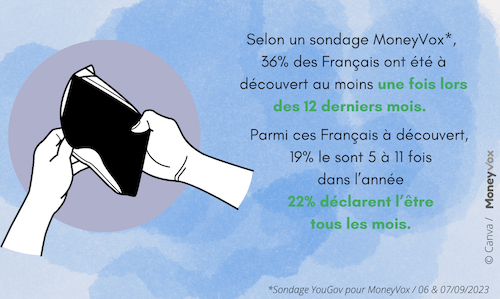

De plus en plus de Français à découvert ? Selon un sondage YouGov réalisé début septembre pour MoneyVox, 77% des personnes ayant déjà été à découvert estiment l'avoir été plus régulièrement au cours des 12 derniers mois. Et malheureusement, le passage dans le rouge semble se répéter. Parmi les sondés, 29% estiment être à découvert 3 à 4 fois dans l'année, 19% le sont de 5 à 11 fois, et 22% assurent même l'être tous les mois.

Le problème, c'est que tous les Français ne disposent pas d'une autorisation de découvert. Et le montant du découvert non autorisé augmente significativement. Les personnes en dépassement le sont ainsi en moyenne de 317 euros en 2022, contre 284 euros en 2021, soit 11% de plus que l'année passée, selon une étude de Panorabanque publiée l'année dernière.

Un découvert qui peut coûter très cher

Quand il est autorisé, le découvert risque de vous coûter quelques euros d'intérêts débiteurs (les fameux « agios »). Si vous dépassez la limite convenue avec votre banque, en revanche, la facture décolle très vite. Car la banque va également facturer, à chaque opération se présentant sur le compte en position débitrice, une commission d'intervention. Ces dernières peuvent atteindre 8 euros par opération rejetée, dans la limite de 80 euros par mois. Envoi d'une lettre d'information pour compte débiteur non autorisé, frais de rejet si un prélèvement est refusé... La note peut très vite s'alourdir et enfoncer un peu plus un client déjà en difficulté.

« Un découvert coûte cher, et c'est dangereux, car si un prélèvement ne passe pas, cela va entraîner des lettres qui sont facturées. Il y a beaucoup de choses qui peuvent s'accumuler et ça peut aller assez vite. Il y a beaucoup de frais bancaires qui peuvent se greffer et mettre encore plus en difficulté », détaille Pauline Dujardin, juriste et porte-parole de Crésus, un réseau d'associations de lutte contre le surendettement.

Exemple des frais qui peuvent survenir en cas de découvert

M. X a un découvert autorisé de 200 euros. En fin de mois et n'ayant plus que 4 euros sur son compte, il doit régler 400 euros chez le garagiste à cause d'un problème mécanique sur sa voiture. Il se retrouve donc en déficit de 396 euros, dont 196 euros de découvert non-autorisé.

À partir de là, M. X va devoir payer des intérêts débiteurs (agios) sur son découvert autorisé, mais également sur son dépassement. Dans certains cas, pour les découverts autorisés et si vous disposez d'une offre groupée dans votre banque, votre conseiller ne vous facturera pas d'intérêts débiteurs. Mais l'établissement peut, a contrario, facturer des intérêts en cas de découvert autorisé, même si ces derniers sont plus faibles que dans le cadre d'un découvert non-autorisé.

Dans le cas de M. X, la banque va par exemple lui facturer des intérêts sur son découvert autorisé à un taux préférentiel, plus des intérêts pour son dépassement à un taux proche de l'usure. Le dépassement de découvert va également entrainer l'envoi d'une lettre d'information pour compte débiteur non-autorisé, facturée autour de 13 euros.

Mais les difficultés ne s'arrêtent pas là. Le lendemain, un chèque d'un montant de 55 euros doit être encaissé par le kiné de M.X. Ce dernier est refusé par la banque. Dans le même temps, un prélèvement de 13 euros, correspondant à une facture de téléphone, est également refusé. Pour ces deux opérations, M.X va donc devoir payer 50 euros de forfait de rejet de chèque et 13 euros de frais de rejet de prélèvement pour défaut de provision.

Pire encore, M.X va désormais être inscrit au FCC, le fichier central des chèques. Il a donc désormais l'interdiction d'émettre des chèques, tant que sa situation n'est pas régularisée. En tout, M.X devra donc payer 81 euros, sans compter les agios.

Si vous êtes déjà à découvert, la première chose à faire est d'appeler votre banque, le plus tôt possible, pour négocier un remboursement échelonné. « Si vous êtes trop souvent à découvert, ça veut dire que votre salaire ne couvre pas vos dépenses. Si vous ne parvenez pas à payer vos charges, les choses risquent d'empirer, donc il ne faut pas hésiter rapidement à faire un dossier de surendettement », assure Pauline Dujardin.

Le paiement fractionné, une solution avec parcimonie

Mieux vaut à tout prix éviter de se retrouver à découvert. Mais alors, comment faire ? « Tout dépend quelle est l'origine du découvert bancaire », explique Pauline Dujardin. Néanmoins, plusieurs solutions peuvent être mises en place. Dans le cas d'un découvert ponctuel, lié à une dépense imprévue par exemple, il vaudra toujours mieux piocher dans son Livret A ou dans l'épargne disponible, que de risquer un incident de paiement.

Compte bancaire à découvert : faut-il piocher dans votre Livret A pour sortir du rouge ?

Ensuite, le plus important reste de faire son budget, et d'avoir conscience de son reste à vivre, mais également de faire en sorte de ne jamais avoir une dépense importante quand celle-ci peut s'échelonner. « Le découvert peut être dû à des charges qui ne sont pas mensualisées, dévoile la juriste de Crésus. Il faut toujours penser à mensualiser ses charges pour éviter d'être en difficulté sur un mois ».

Dans la même veine, le paiement fractionné peut être une vraie solution. « C'est très pratique pour les personnes avec un petit budget, qui ont besoin de faire une grosse dépense, de l'électroménager par exemple », confirme Pauline Dujardin.

« Ces solutions de paiement fractionné sont largement développées en France, abonde Marc Lanvin, directeur général adjoint chez Floa. Dès lors qu'il s'agit d'un achat d'un certain montant, la plupart des acteurs proposent des règlements en trois ou quatre fois, avec ou sans frais. Cela peut permettre de faire face à une dépense imprévue, et ça donne le contrôle au client, aussi bien sur la durée, que l'on peut maitriser, que sur les coûts qui sont fixes. »

Difficile, de surcroît, de multiplier les paiements fractionnés de manière inconsidérée, à en croire Marc Lanvin : « On interroge à chaque fois le FICP (fichier des incidents de remboursement des crédits aux particuliers, NDLR) pour s'assurer que le client n'est pas surendetté. On a également des algorithmes qui permettent une analyse assez fine de la situation pour estimer si le client a la capacité de faire ce paiement. Enfin, on demande également à la banque si le client peut payer le premier rang, qui correspond à 25% de la somme. On a donc plusieurs lignes de contrôle. »

Faire attention à son reste à vivre

Enfin, Floa a lancé depuis quelques mois le concept du « buy now, pay whenever »(achetez maintenant, payez un autre jour, NDLR), qui permet d'avoir recours au paiement fractionné des jours, voire des semaines après avoir réglé son achat en magasin ou sur une plateforme d'e-commerce. « Cela permet au client de régler son achat au moment où il en a besoin, mais de rembourser la somme au moment où il le peut », développe Marc Lanvin. Une solution qui peut, là encore, permettre d'éviter de se mettre dans le rouge en cas de difficulté inattendue. Attention toutefois, car il s'agit d'un mini-crédit, payant donc, à hauteur de 2% de l'achat environ selon Floa.

Mais il faut faire très attention et avoir une vraie vision sur son budget car sinon, cela peut quand même vous mettre en difficulté. « On ne peut pas faire de paiement fractionné pour un achat du quotidien, comme ses courses par exemple. Là, ça veut vraiment dire qu'il y a quelque chose qui ne va pas, il faut en prendre conscience et ne pas hésiter à se faire aider », conseille Crésus.

Autre possibilité pour anticiper une grosse dépense, les demandes d'acompte sur salaire. C'est la solution que propose Spayr, qui permet au salarié d'accéder en cours de mois à une fraction de sa rémunération déjà acquise. Et le modèle plait, puisque selon l'entreprise, les montants moyens d'acomptes débloqués par les salariés ont bondi de 66% entre les mois de juin et août 2023 et la même période en 2022. Ainsi, « en 2022, l'acompte moyen utilisé était de 123 euros contre 205 euros en 2023. » Là-encore, si la demande d'acompte sur salaire peut être une solution ponctuelle, elle ne peut devenir une solution pérenne au risque de faire face à d'autres difficultés dans le futur.

Enfin, dernière solution, si la dépense est prévue à l'avance : souscrire un crédit. « Cela coûtera toujours moins cher qu'un découvert », confirme Pauline Dujardin. Mais là encore, un crédit vous engage et devra être remboursé. Le plus important reste donc d'avoir une bonne vision de votre budget mensuel et de votre reste à vivre, pour éviter au maximum les déconvenues.