Le PER est un carton, selon Bercy. En 3 ans, plus de 6 millions de plans ont été ouverts. Le principe reste de vous garantir un revenu complémentaire lors de vos vieux jours. Alors, combien faut-il verser pour espérer une rente digne de ce nom ? Et combien pouvez-vous espérer toucher à la retraite ? Voici trois scénarios pour y voir clair.

Phase d'épargne : avant la retraite

Votre revenu complémentaire, à la retraite, dépendra premièrement du capital épargné pendant votre vie active. Autrement dit : de la durée et des montants que vous verserez sur votre plan d'épargne retraite (PER). MoneyVox a donc établi 3 scénarios : épargner un peu chaque mois dès 30 ans, épargner de façon plus conséquente à partir de 40 ans, ou beaucoup mais uniquement à partir de 50 ans.

Le pécule accumulé à la retraite dépendra aussi du rendement, et donc de la prise de risque... Impossible de savoir quel sera le placement le plus rentable à l'avenir ! Pour un PER, la prise de risque passe surtout par les actions, avec éventuellement une dose de fonds immobiliers. Si l'on se base sur la dernière étude de l'Association française de la gestion financière (AFG), sur le long terme, la gestion pilotée par défaut des PER permet d'espérer des performances annuelles allant d'environ 2% à 4% en fonction de la prise de risque. MoneyVox retient donc trois scénarios type : 1%, 3% ou 5% de rendement par an.

Scénario 1 : 100 euros par mois dès 30 ans

Vous avez 30 ans, une petite marge financière dans votre budget mensuel, et vous voulez dès à présent préparer vos vieux jours. Vous investissez 1 000 euros à l'ouverture d'un PER individuel, puis vous placez 100 euros par mois... jusqu'à 65 ans. En 35 ans d'épargne régulière, vous aurez amassé 43 000 euros de versements. Si la rémunération annuelle de votre plan se cantonne à 1%, les gains resteront limités, malgré l'effort de longue haleine : 8 679 euros de gains à l'heure de vos 65 ans, soit 51 679 euros d'épargne pour votre retraite. Pour un placement à si long terme, le rendement annuel influe très fortement sur le montant final : 76 542 euros avec un rendement de 3%, et 116 814 euros pour une performance annuelle de 5%, soit près du triple des versements !

A savoir : cette simulation est calculée en « euros constants », autrement dit sans prendre en compte la hausse des prix sur le long terme (chiffres « nets d'inflation »). Et, pour simplifier, les estimations sont hors fiscalité et sans aucuns frais sur versement.

Les calculs ont été effectués à l'aide notre calculatrice de placement.

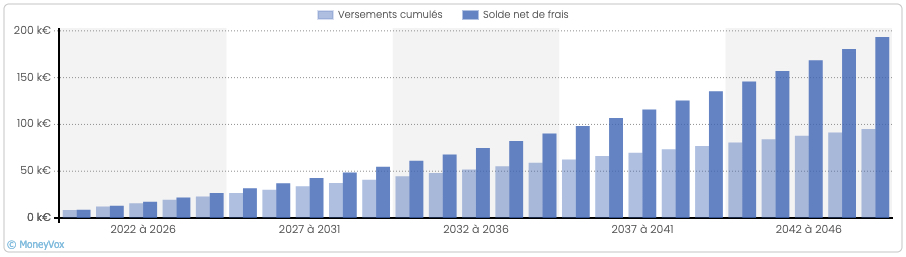

Scénario 2 : 300 euros par mois à partir de 40 ans

Passé le cap de la quarantaine, vous décidez d'ouvrir un PER avec 5 000 euros de versement initial, et vous programmez immédiatement des cotisations mensuelles de 300 euros. Résultat : 95 000 euros de capital versé une fois atteint le cap des 65 ans. Un capital qui aura généré peu de gains en cas de rémunération faible (1%) : 108 638 euros d'épargne accumulée dans ce cas, soit 13 638 euros de plus-values. Un rendement de 3% permet d'espérer une épargne de 143 845 euros au bout de 25 ans d'épargne, et de 193 368 euros en cas de rendement élevé (5%).

Scénario 3 : 1 000 euros par mois à 50 ans

Comme beaucoup d'épargnants, vous vous penchez sur la question de l'épargne retraite tardivement... Vous décidez alors de mettre les moyens : 20 000 euros d'investissement initial sur un placement dédié puis 1 000 euros chaque mois. L'horizon d'épargne étant plus court (15 ans), l'impact de la performance reste important mais il ne faut plus espérer multiplier le capital par deux voire trois... Verdict : 217 427 euros d'épargne retraite à 65 ans avec un rendement de 1% annuel, 257 957 euros (3%) ou 307 482 euros (5%) avec une performance supérieure.

| Profil d'épargnant | Total des versements | Capital accumulé à 65 ans selon le rendement | ||

|---|---|---|---|---|

| Faible 1% | Modéré 3% | Élevé 5% | ||

| Scénario 1 : 30 ans (100 € / mois pendant 35 ans) | 43 000 € | 51 679 € | 76 542 € | 116 814 € |

| Scénario 2 : 40 ans (300 € / mois pendant 25 ans) | 95 000 € | 108 638 € | 143 845 € | 193 368 € |

| Scénario 3 : 50 ans (1 000 € / mois pendant 15 ans) | 200 000 € | 217 427 € | 257 957 € | 307 482 € |

Viser le rendement à long terme

L'épargne retraite est évidemment un effort de longue haleine. Mais qu'il s'agisse d'un effort significatif sur une durée limitée, ou d'un travail de fourmi sur le long terme, le constat reste le même : une bonne performance financière donnera un tout autre relief à vos versements ! Un placement de très long terme, couplé à une performance significative, permet de multiplier le capital versé.

Phase de rente : à l'âge de la retraite

Quel revenu complémentaire cette épargne vous permet-elle d'espérer ? Dans l'hypothèse d'un départ à la retraite à 65 ans, et si vous choisissez de convertir immédiatement votre plan en rente viagère, voici le revenu mensuel que vous pouvez envisager, à l'aide de notre calculatrice de rente viagère.

| Rente mensuelle à 65 ans | |||

|---|---|---|---|

| Après un rendement faible | Rendement modéré | Rendement élevé | |

| Scénario 1 : 30 ans (personne née en 1992) | 130 € | 193 € | 295 € |

| Scénario 2 : 40 ans (née en 1982) | 286 € | 378 € | 509 € |

| Scénario 3 : 50 ans (née en 1972) | 599 € | 711 € | 847 € |

Comment lire ce tableau. Vous retrouvez les rentes pour les 3 scénarios détaillés ci-dessus. Et le niveau de rente (hors frais sur la rente) varie selon le niveau de performance financière pendant la phase d'épargne.

Exemple : l'épargnant ayant commencé à épargner 300 euros par mois à partir de 40 ans (scénario 2) et qui a profité d'un rendement modéré (3%) pourra toucher une rente mensuelle de 378 euros à ses 65 ans.

Premier constat : le principe même de la rente viagère, avec des revenus garantis chaque mois jusqu'à la fin de votre vie, ne permet pas d'espérer des revenus très significatifs, mais bien des revenus complémentaires.

Second constat : le montant de la rente peut aisément être comparé à l'effort d'épargne mensuel lors de votre vie active, en particulier en cas d'épargne longue. Pour faire simple : en épargnant en vue d'une rente, vous retrouvez à la retraite à peu près ce que vous avez épargné chaque mois... Ainsi l'épargnant trentenaire touchera dans tous les cas, à la retraite, une rente mensuelle légèrement supérieure à ses versements initiaux. Un léger bonus qui permet d'amortir l'inflation, entre le moment où il épargne et celui où il touche la rente.

Une rente différente selon l'âge de conversion

Il vous reste toutefois un levier pour jouer sur le montant de votre rente : l'âge de conversion de l'épargne en rente viagère. Dans le cas d'une épargnante née en 1970 et pour un capital de 100 000 euros, le montant de la rente annuelle à ses 60 ans, en 2030, sera de 2 893 euros (soit 241 euros par mois) : le « taux de conversion » du capital en rente est alors de 2,89%. Or ce taux augmente si vous convertissez votre rente plus tardivement. Car votre espérance de vie diminue, et le montant que l'assureur doit vous verser chaque mois peut donc être revu à la hausse. Le taux de conversion passe alors à 3,94% à 70 ans, ce qui permet d'envisager une rente de 328 euros par mois.

| Personne née en 1970 | Taux de conversion du capital en une rente annuelle | Soit une rente mensuelle pour un capital de 100 000 € |

|---|---|---|

| Rente à 60 ans | 2,893% | 241 € |

| Rente à 65 ans | 3,337% | 278 € |

| Rente à 70 ans | 3,937% | 328 € |

| Rente à 75 ans | 4,781% | 398 € |

| Rente à 80 ans | 6,036% | 503 € |

Et pour un capital plus élevé, tel que 200 000 euros ? Il suffit de multiplier les montants du tableau ci-dessus par deux : 556 euros de rente par mois pour un capital de 200 000 euros converti à 65 ans, par exemple. Le calcul des rentes viagères étant basé sur les statistiques d'espérance de vie (ou tables de mortalité), les montants sont évidemment susceptibles d'évoluer d'ici votre départ à la retraite. Cependant le législateur impose à l'assureur de définir les « paramètres de mortalité » dans le contrat de PER. C'est un point important à comparer pour choisir entre différents contrats.

Ce qu'il faut retenir

La base de l'épargne retraite reste l'effort d'accumulation de capital, couplée à une recherche de performance, lors de la vie active. Ensuite, à la retraite, si vous voulez bonifier votre rente, mieux vaut tant que possible différer de quelques années le moment de la conversion en rente.

Reste une alternative, rendue possible par la réforme de l'épargne retraite et le nouveau PER : utiliser voire privilégier une sortie en capital. En sachant qu'il est aussi possible de cumuler les deux options : retirer une partie de son épargne en capital et convertir le reste en rente. La sortie en capital n'est pas toujours la plus favorable, fiscalement parlant, mais des retraits échelonnés peuvent permettre de modérer la fiscalité. Tout dépendra de vos besoins, à l'âge de la retraite.

5 conseils pour revoir toute votre épargne à l'âge de la retraite